En los últimos años ha aumentado la internalización de las empresas y todo lo relacionado con precios de transferencias toma relevancia. En CE Consulting somos conscientes que este asunto es importante abordarlo con profundidad.

¿Qué son los precios de transferencia?

Los precios de transferencia son los valores fijados que se aplican en transacciones comerciales a nivel internacional entre personas o empresas vinculadas fiscalmente, para transferir bienes físicos, servicios y derechos.

El objetivo de la regulación de estas operaciones es evitar que dichas transacciones se realicen a un precio más ventajoso para los grupos de sociedades y permitan trasladar la carga impositiva de un país a otro más favorable.

Operaciones vinculadas y su relación con precios de transferencia

Las operaciones vinculadas son las que se realizan entre personas físicas o jurídicas entre las cuales existe un determinado grado de vinculación. Según la normativa española, artículo 18 de la Ley 27/2014 del Impuesto sobre Sociedades, las operaciones efectuadas entre personas o entidades vinculadas se valorarán a su precio de mercado. Se entenderá por valor de mercado el que se acuerde entre personas o entidades independientes en condiciones que respeten el principio de libre competencia.

Implicaciones fiscales de las operaciones vinculadas

Para facilitar la comprobación de las operaciones vinculadas al valor de mercado, las empresas están obligadas a preparar cierta documentación sobre la aplicación de los precios de transferencia pactados.

El incumplimiento de las obligaciones de valoración y documentación de los precios de transferencia puede tener consecuencias importantes en términos de cuota tributaria, así como de sanciones tributarias.

Documentación obligatoria sobre precios de transferencia

Las obligaciones de documentación son las siguientes:

Información país por país

En líneas generales este documento contendrá los datos básicos contables: facturación, importe de impuestos pagados, fondos propios, entre otros datos. Y algunos datos descriptivos: número de empleados, sociedades o entidades residentes, actividades desarrolladas por estas sociedades o entidades, etc.

Documentación específica del grupo al que pertenece el contribuyente

Se requiere información de determinadas operaciones claves para la OCDE, información general del grupo: estructura y organización, actividades del mismo; información relativa a los activos intangibles del grupo; información relativa a la actividad financiera del grupo y situación financiera y fiscal del grupo.

Documentación específica del contribuyente

Se deberá suministrar en la propia documentación del contribuyente y mucho más detallada. Por ejemplo, la estructura directiva del contribuyente, su estrategia de negocio, sus principales competidores, su información económico-financiera, etc.

Documentación específica del contribuyente con contenido simplificado

En este caso la documentación a preparar se simplifica bastante con respecto al anterior Reglamento del Impuesto de Sociedades. Es la siguiente:

- Descripción de la naturaleza, características e importe de las operaciones vinculadas.

- Datos identificativos de las entidades vinculadas que realizan las operaciones.

- Identificación del método de valoración utilizado.

- Valores comparables obtenidos del método de valoración utilizado.

Documentación específica del contribuyente con documento normalizado

En el caso de empresas de reducida dimensión, pueden presentar un documento normalizado por el Ministerio de Hacienda o bien el documento con contenido simplificado, sin incluir los valores comparables obtenidos del método de valoración utilizado.

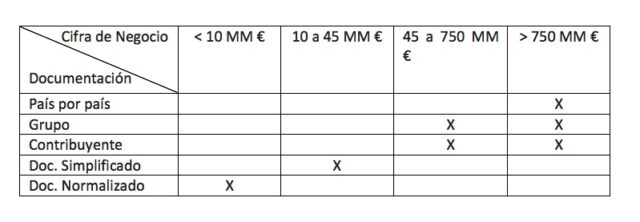

Estas obligaciones de documentación dependerán de la cifra de negocio del contribuyente o del grupo de empresas al que pertenezca. En el siguiente cuadro se resumen las categorías que hay en función de la cifra de negocio y la documentación que están obligados a preparar:

Teniendo en cuenta todo lo anterior, es importante que todas las empresas con estructura internacional tengan muy claros los conceptos de precios de transferencia, operaciones vinculadas y la documentación necesaria, para definir de manera correcta su planificación fiscal a nivel internacional. También es importante saber qué son los Acuerdos Previos de Valoración y la relación que tienen con los precios de transferencia.

Si necesitas ayuda con temas relacionados, no dudes en ponerte en contacto con CE Consulting para que nuestros expertos puedan asesorarte y buscar una solución.